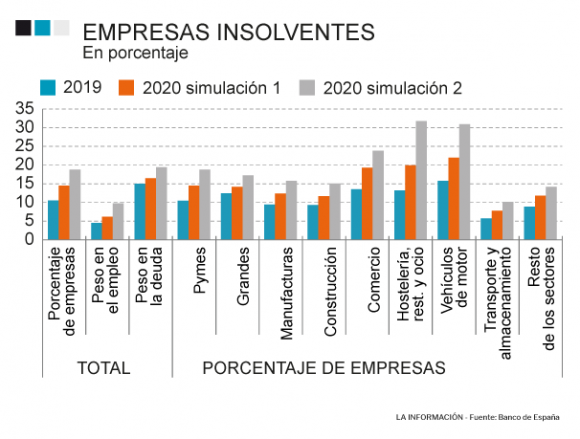

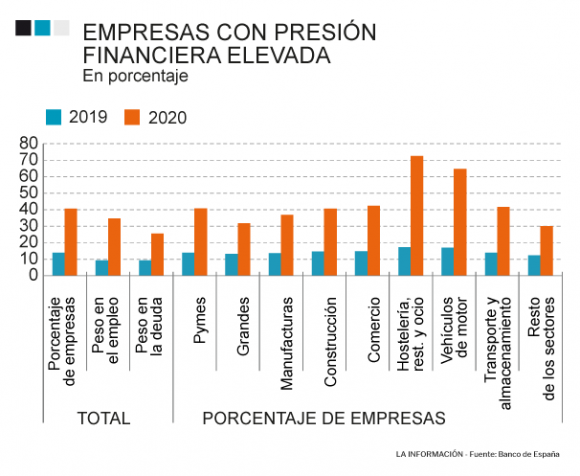

Una de cada cinco empresas españolas terminará en situación de insolvencia a poco que la crisis se alargue unos meses más. El Banco de España se ha atrevido a perfilar un primer balance de las cicatrices que la crisis sanitaria provocada por la Covid-19 puede dejar en el tejido productivo doméstico. Como era de esperar la fotografía es inquietante. El desplome de la rentabilidad de los negocios como consecuencia de los cierres forzados y la caída repentina de la demanda y el incremento de sus deudas para hacer frente a esta situación ha conducido al 40% de las empresas a una realidad de presión financiera elevada. La mitad de ellas acumuló en el pasado un colchón suficiente para sortear el golpe, pero en un tejido empresarial dominado por las pymes y los autónomos, hay entre un 15% y un 19% de las empresas que están condenadas a la quiebra si es que no han entrado ya en esta situación a estas alturas.

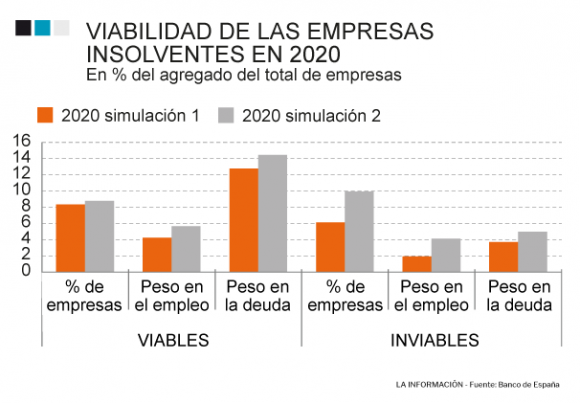

El análisis del Banco de España va un paso más allá y estima que de ese porcentaje de hasta el 19% que se encaminan a la quiebra alrededor de la mitad no tiene esperanzas de futuro, ya que la situación de su sector y la pesada mochila de su endeudamiento no les permita albergar posibilidades de equilibrar su situación en el medio plazo. Son las empresas inviables. Ésas de cuya existencia el Banco de España viene advirtiendo desde hace meses para evitar que parte de los millonarios recursos públicos que se están encauzando hacia el tejido empresarial acaben en empresas sin perspectivas de futuro en lo que el gobernador del Banco de España ha denominado la liquidación ordenada de las empresas no viables.

La entidad estima que según el recorrido que tenga aún la crisis el porcentaje de empresas inviables sobre el total será del 6%, en el mejor de los casos, y del 9%, a poco que la situación evoluciona tal y como lo ha venido haciendo hasta ahora. La institución considera que disponer de este análisis es esencial. "La cuantificación del peso y relevancia de las empresas que se encuentran en una situación de dificultad financiera, por presentar problemas de liquidez o de solvencia, es relevante por sus potenciales implicaciones económicas y financieras". Las proyecciones realizadas por los analistas del banco estiman que esa bolsa de empresas inviables tienen la capacidad de abrir un peligroso agujero tanto por las deudas que arrastran como por el número de puestos de trabajo que hay en sus plantillas.

Las cuentas del Banco de España apuntan a que en el escenario más descarnado la liquidación de esas empresas pondría en riesgo la recuperación del 5% de las deudas de las sociedades no financieras y el 4,1% del empleo del sector privado. Según los últimos datos oficiales, tanto del Banco de España como de la Encuesta de Población Activa del INE esto implicaría el potencial impago de más de 46.000 millones de euros y la posible pérdida de 650.000 puestos de trabajo.

Según el director general de Economía y Estadística del Banco de España, Óscar Arce, esta situación va a tener un impacto financiero relevante tanto sobre los propietarios de esas empresas como sobre los acreedores de esas deudas, entre los que se encuentran las entidades financieras, lógicamente, pero en principio va a ser menor del que podría haber sido. Los analistas del Banco de España han detectado que las empresas cuya viabilidad a futuro es más que cuestionable ni están especialmente endeudadas ni tienen un peso especialmente elevado en el empleo, lo cual es una buena noticia ya que permite albergar la esperanza de que el golpe sobre el tejido productivo no será tan significativo. De hecho, si se tomara como término de referencia las empresas que el Banco de España ve en riesgo de insolvencia, en lugar de las que directamente se consideran inviables, el volumen de deudas en riesgo se dispararía hasta los 186.000 millones de euros y la amenaza sobre puestos de trabajo alcanzaría a más de 1,5 millones de trabajadores.

Para que no se llegue a ese grado de afectación, el Banco de España vuelve a insistir en que será necesario que el Gobierno mantenga las herramientas de respaldo financiero (línea de avales ICO) y apoyo económico (ERTE) para ayudas a las empresas a superar la crisis sin que ésta afecte a sus niveles de solvencia. Los datos de la Central de Balances del Banco de España revelan que el valor añadido bruto del tejido empresarial cayó un 22% en los tres primeros trimestres del año y que el resultado neto del sector empresarial durante lo que va de 2020 resultó negativo, un hito histórico que no se veía en la estadística del Banco de España desde el año 2002. Los resultados empresariales se desplomaron un 70%, rentabilidad de los negocios cayó más de un 50% y más de la mitad de las empresas se vieron obligadas a reducir plantilla, a pesar de la operativa de los ERTE. Cerca del 40% de las empresas estaban ya en septiembre con resultados negativos.

El impacto ha sido muy diverso por sectores. Desde el punto de vista de la rentabilidad, el sector más afectado, según los datos recabados por el Banco de España, ha sido el de la hostelería, restauración y el ocio, donde el 75% de las empresas habría entrado ya en territorio de rentabilidad negativa, seguido por el del automóvil y el transporte. Esta situación es traslada a la proyección de empresas con problemas financieros. Tanto en el sector de la hostelería como en el del motor más de la mitad de las empresas están en una situación de elevada presión financiera (ver gráfico), que también afecta más a las pequeñas y medianas empresas que a las grandes.

Hemos bloqueado los comentarios de este contenido. Sólo se mostrarán los mensajes moderados hasta ahora, pero no se podrán redactar nuevos comentarios.

Consulta los casos en los que lainformacion.com restringirá la posibilidad de dejar comentarios