Comprar una casa a 'tocateja' puede parecer un sueño inalcanzable para muchos ciudadanos, pero los datos reflejan que más de la mitad se lo pueden permitir. Según las estadísticas que maneja el Consejo General del Notariado, el porcentaje de compras de viviendas financiadas mediante un préstamo hipotecario ha escalado en los últimos años hasta situarse en el 48%, no obstante, y por sorprendente que resulte esta proporción, esto implica que el 52% restante dispone de patrimonio y liquidez suficiente para pagar al contado. Una tendencia que podría variar en el medio y largo plazo con la entrada en vigor de la nueva ley hipotecaria.

Desde ahora, las entidades bancarias y los notarios deben ser más transparentes con los clientes a la hora de conceder una hipoteca. Se busca en última instancia elevar la protección al consumidor, librándole de pagar ciertos gastos, reduciendo algunas comisiones y endureciendo las ejecuciones y los desahucios. Pero, precisamente para dar mayores garantías del cliente, la nueva norma establece unos exámenes y requisitos de sus condiciones de solvencia mucho más estrictos por parte de los bancos para reducir al máximo las posibilidades de impago y, en definitiva, proteger sus cuentas de resultados.

¿Cómo afectarán estos cambios al grifo de la financiación? El Banco de España ya ha advertido de que, en pleno riesgo de burbuja del crédito al consumo, se avecina un endurecimiento de los préstamos hipotecarios. El supervisor también ha avisado de que, al tiempo que se va a reducir la inseguridad jurídica y la elevada litigiosidad del mercado, los mayores gastos de constitución de hipotecas soportados por los prestamistas podrían traducirse en un incremento de los tipos de interés y el retraso en la recuperación de la deuda impagada para los prestamistas amenaza con provocar un endurecimiento de las condiciones crediticias, sobre todo en las aplicadas a los deudores con un mayor perfil de riesgo.

La Información ha consultado a varios expertos del sector y coinciden con el análisis del supervisor bancario. Desde el portal inmobiliario pisos.com el director de su Gabinete de Estudios Ferran Font asegura que "con la nueva ley, si cumple su intención, el consumidor estará más protegido". Sin embargo, augura también consecuencias negativas: "Las entidades serán inicialmente más comedidas a la hora de conceder hipotecas para proteger sus cuentas de resultados". En definitiva, advierte, "el acceso a la financiación va a ser más difícil porque los requisitos van a ser más estrictos y las entidades, más exigentes", algo que afectará sobre todo a los clientes con "situaciones económicas menos boyantes", por ejemplo, los jóvenes.

Font insiste en que todavía es pronto para hacer un análisis de impacto pormenorizado y la ley necesita recorrido. Así lo cree también la directora de Estudios de Fotocasa, Beatriz Toribio, quien considera que "las entidades bancarias van a estar más vigilantes y exigir más requisitos a la hora de conceder hipotecas, lo que supondrá una barrera para las personas con menos recursos, que verán dificultado el acceso a la financiación". Con todo, a su juicio, "todavía es pronto" para determinar si se obstruirá el grifo del crédito o, al contrario, fluirá favorablemente.

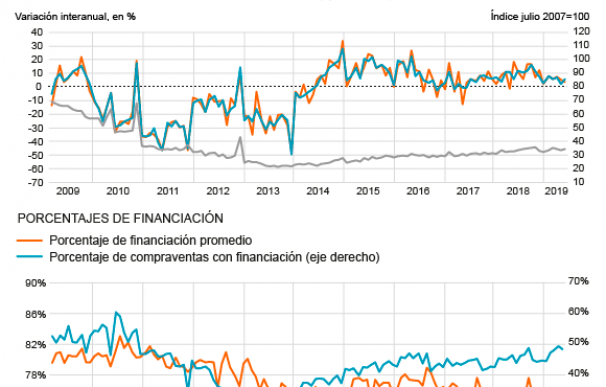

De la fluidez del crédito va a depender la proporción de operaciones financiadas sobre el total de compras de viviendas de aquí en adelante. El porcentaje no ha hecho más que crecer desde 2013, al compás de la recuperación de la economía española tras la crisis financiera, hasta alcanzar el 48% actual. Hay que recordar que en pleno boom inmobiliario más del 70% de las compras requerían hipoteca, después, tras el estallido de la burbuja, los bancos cerraron el grifo crediticio y, coincidiendo con el desplome de las compraventas, la tendencia se invirtió y las financiadas pasaron a suponer el 30%.

"A partir de 2014 se produjo un repunte importante de las viviendas compradas en 'cash'", recuerda el jefe de Estudios de Idealista, Fernando Encinar, que explica que en ese momento "los bancos no daban nada por el ahorro en cuentas corrientes, por lo que los clientes empezaron a utilizar su dinero para sacar viviendas de la bolsa de casas vacías y ponerlas en alquiler". Encinar cree que con la nueva ley va a aumentar el porcentaje de viviendas financiadas, en un contexto de incremento de los precios y de tipos de interés mantenidos en niveles relativamente bajos. "La financiación es un apoyo para los clientes y los bancos están forzados a mejorar las condiciones y dar más créditos", zanja.

Las entidades, "preparadas"

Font tiene una visión muy distinta. A su juicio, lo que van a hacer las entidades es endurecer las condiciones de acceso a la financiación, lo que va a provocar una caída en el volumen de transacciones hipotecarias. "Aunque las hipotecas sigan incrementándose en valores absolutos, podremos ver un repunte del porcentaje de viviendas pagadas a 'tocateja', que seguirán superando en el medio plazo a las compras financiadas". De cualquier manera, Font reitera que los cambios no se verán "de inmediato" y habrá que esperar a que "todos los actores del mercado (bancos, clientes, notarios...) se adapten al nuevo escenario legal".

De momento, las primeras estimaciones apuntan a que la nueva ley hipotecaria, resultado de la transposición de una directiva comunitaria que va con casi tres años de retraso y por la que la Comisión Europea amenazó a España con una multa de más de 100.000 euros diarios, permitirá a los clientes ahorrar una media de entre 500 y 1.000 euros. El portavoz de la patronal de la banca española, José Luis Martínez Campuzano, ha asegurado que las entidades españolas "están preparadas" para afrontar los cambios y mantener al mismo tiempo su capacidad de conceder préstamos y la calidad del servicio al cliente.

Hemos bloqueado los comentarios de este contenido. Sólo se mostrarán los mensajes moderados hasta ahora, pero no se podrán redactar nuevos comentarios.

Consulta los casos en los que lainformacion.com restringirá la posibilidad de dejar comentarios