El sector gasista está inquieto. ¿Qué tendrá el sector? La respuesta es miedo. El reglamento de la Unión Europea relativo al mercado interior de la energía y los recelos de la ministra de Transición Ecológica en funciones Teresa Ribera sobre el papel del gas en la transición ecológica han encendido las alarmas. El reglamento comunitario entrará en vigor en enero del próximo año y pone más trabas al reparto de ayudas a las centrales de generación que queman carbón y gas.

Es una mala noticia para las grandes compañías como Endesa, Iberdrola, Naturgy o Repsol, pero también para las pequeñas que entraron en el negocio como Engie, Alpiq, Shell o Bizkaia Energía. Mientras, Ribera mantiene los recelos que ya expresó en el Congreso hace un año: el gas puede que sea necesario a corto plazo, pero debe de tener fecha de caducidad.

La inquietud por los planes de descarbonización en el horizonte de 2030 y 2050 está empujando a las empresas a mover ficha. El presidente de Repsol, Antonio Brufau, cuya compañía maneja importantes reservas de gas natural, impulsa el autogás en la automoción y compró dos centrales de gas a Viesgo, es muy crítico con Ribera. Cuestiona el empeño del Gobierno de Pedro Sánchez por encabezar la transición energética en Europa. Fuentes de la empresa recuerdan, no obstante que la petrolera es una multinacional y que los planes que puedan a afectar al negocio del gas en España tendrán un impacto sólo relativo.

Movimientos empresariales

También se mueve Iberdrola. La eléctrica que preside Ignacio Sánchez Galán ha vendido sus contratos de compra de gas licuado a Pavilion Energy. La eléctrica tiene en España siete centrales de generación con gas -5.695 MW de potencia de los 25. 100 MW instalados- y atribuye la venta de sus suministros de gas a largo plazo a un plan de rotación de activos no estratégicos que asciende a 3.500 millones de euros en el periodo 2018-2022 y que está en su ecuador. Pero Sánchez Galán ha demostrado que sabe leer los tiempos. Es difícil desvincular la venta del gas de la ola que llega desde Bruselas.

Para las empresas que tienen en el gas una de sus patas de negocio, la situación es complicada. Entre las grandes no se disimula inquietud. Fuentes de Endesa y de Naturgy coinciden. La situación es difícilmente sostenible desde que el Gobierno de Mariano Rajoy, en junio de 2018, cortó las ayudas -pagos por capacidad- para mantener operativas centrales, especialmente las de gas, que apenas se utilizan. El dinero no llega. ¿Cuánto dinero? Según las compañías, están en el aire 70 millones que dejaron de percibir en 2018, 175 este año y 518 millones hasta el año 2028.

Están en el aire porque el entonces ministro de Energía, Álvaro Nadal, cortó el grifo a la espera de que hablara Bruselas. La Comisión Europea ha hablado al fin y para las empresas no son buenas noticias. En el mejor de los casos, España -el nuevo Gobierno- tendrá que elaborar y justificar un nuevo plan de ayudas a las centrales que considere necesario mantener mientras avanza la transición hacia una economía sin emisiones allá por 2050.

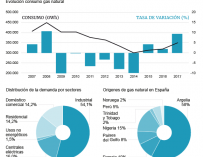

La UE, a través del reglamento recién aprobado, atornilla la espita de las ayudas. Y son la vida para el medio centenar de instalaciones que queman gas y que apenas funcionaron en 2018 un 12,2% de las horas posibles. Sin ayudas, las plantas no son rentables. Para compañías como Naturgy -la antigua Gas Natural Fenosa- que cuenta con 7.000 MW de potencia en ciclos y produce el 60% de su electricidad con gas, la situación es especialmente delicada.

Control de Bruselas

Bruselas quiere control. Admite que los Gobiernos aprueben mecanismos de ayuda para centrales térmicas con el fin de asegurar la cobertura de la demanda eléctrica. Pero avanza sus reglas: los pagos por capacidad tendrán que temporales; por un máximo de 10 años y siempre que estén justificados para asegurar el suministro. Para obtenerlos, las empresas tendrán que competir en subastas abiertas a otros actores. El problema en España es que, hoy por hoy, el sistema tiene sobrecapacidad. Hay 104.000 MW de potencia eléctrica instalada para previsiones de demanda punta de 45.000 MW. A corto plazo no hay problema. No obstante, el cierre previsto de centrales nucleares y de carbón puede justificar un nuevo plan de ayudas a las centrales.

Las empresas recuerdan que el Plan Integrado de Energía y Clima esbozado por el Gobierno cuenta con todos los ciclos combinados que hay en la actualidad, pero no se habla en ningún momento de cómo se va a garantizar su supervivencia. Y eso a pesar de que, según sostienen, son imprescindibles como respaldo de las renovables. La industria pelea para mantener el negocio. Esta misma semana, la patronal gasista Sedigas ha subrayado que una mayor penetración del gas natural podría suponer un ahorro de unos 900 millones de euros y una reducción de las emisiones de 1.710 kilotoneladas de CO2 a 2025. Todo sin necesidad de inversiones adicionales y con el modelo actual.

Si Pedro Sánchez logra ser investido presidente, el sector gasista y sus empresas no lo tendrán fácil. Ribera expuso en el Congreso en 2018 que el gas como fuente de energía, no como materia de uso industrial, tiene fecha de caducidad. No la concretó. Pero la ministra maneja ejemplos. En el Congreso utilizó el caso de Holanda para ilustrar el futuro que le espera el gas en el horizonte 2030. En el caso de aquel país, ese futuro será corto. Holanda ha aprobado el cierre del campo que abastece buena parte de sus necesidades desde hace medio siglo-Groningen- y se enfrenta a la rehabilitación de millones de edificios para reducir el consumo en los próximos años.

Hemos bloqueado los comentarios de este contenido. Sólo se mostrarán los mensajes moderados hasta ahora, pero no se podrán redactar nuevos comentarios.

Consulta los casos en los que lainformacion.com restringirá la posibilidad de dejar comentarios